ファクタリングを調べ始めると、「結局どこを選べばいいのか」で迷いやすいと思います。サービスごとに強みや条件が違い、手数料重視かスピード重視か、オンライン完結がいいのか、個人事業主・フリーランスでも使いやすい会社がいいのか?優先順位で最適解が変わるからです。

そこでこの記事では、安心して取引しやすい優良ファクタリング会社16社を、実際に使うときに差がつきやすいポイントで比較しました。見るべき軸は、手数料の安さだけではなく上限や追加費用の有無、即日入金ができるかとその条件、必要書類や手続きの手間、オンラインでどこまで完結できるか、個人事業主・フリーランスへの対応状況、そして運営の信頼性です。単に「安い・早い」で選ぶのではなく、あとから後悔しないか、納得して使えるかを重視しています。

まず比較表で全体像をつかみ、そのうえで自社の状況に近い会社から確認してみてください。条件の整理ができれば、候補は自然に絞れます。この記事では、失敗を避けつつ目的に合った一社を選べるように、順番に解説していきます。

ファクタリング会社おすすめ16社比較一覧

| 会社名 | 手数料目安 | 入金スピード | 契約方法 | 必要書類 | 主な対応 |

|---|---|---|---|---|---|

| QuQuMo | 1%〜 | 最短2時間 | 2社間(オンライン完結) | 2点(請求書+通帳) | 法人・個人/償還請求権なし・登記不要 |

| SAクラウドファクタリング | 2〜9% | 最短即日(見積24h以内) | 2社間(オンライン完結) | 4点(請求書+入出金明細+決算書一式※個人は確申1表+本人確認) | 法人・個人/OLTA審査 |

| アクセルファクター | 2社間 1〜12% 3社間 0.5〜10.5% | 最短2時間 | 2社間・3社間 | 3点(請求書+通帳+本人確認) | 法人・個人/注文書・将来債権も相談可 |

| ベストファクター | 2%〜 | 即日可 | 2社間・3社間 | 3点(請求書+通帳+本人確認) | 法人・個人/建設・物流などに強い |

| PMGファクタリング | 2%〜 | 最短即日 | 2社間・3社間 | 3点(請求書+決算書+通帳) | 法人・個人/店舗・オンライン両対応 |

| 株式会社No.1 | 1〜15% | 最短30分 | 2社間・3社間 | 3点(決算書/申告書+請求書+通帳) | 法人・個人/50万〜1億(超は相談) |

| ビートレーディング | 2〜12% | 最短2時間 | 2社間・3社間 | 2点(請求書+通帳) | 法人・個人/LINE提出可 |

| ペイトナー | 一律10% | 最短即日 | 2社間(オンライン完結) | 3点(請求書+本人確認+通帳) | 法人・個人/上限100万(初回25万) |

| みんなのファクタリング | 7〜15% | 最短60分 | 2社間(オンライン完結) | 3点(請求書+通帳+本人確認) | 法人・個人/1万〜300万(売掛先は法人のみ) |

| ラボル | 一律10% | 最短30分 | 2社間(オンライン完結) | 3点(請求書+本人確認+取引証明) | 法人・個人/1万〜少額対応 |

| FREENANCE | 3〜10% | 最短即日 | 2社間(オンライン完結) | 4点(請求書+通帳+本人確認+開業届) | 個人事業主のみ/1万〜25万 |

| PAYTODAY | 1〜9.5% | 最短30分 | 2社間・3社間(オンライン完結) | 3点(法人は4点)(請求書+通帳+本人確認+決算書※法人のみ) | 法人・個人/上限なし |

| えんナビ | 5%〜 | 最短即日 | 2社間・3社間 | 2点(請求書+通帳3か月) | 法人・個人/24h365日対応 |

| 日本中小企業金融サポート機構 | 1.5〜10% | 最短3時間 | 2社間・3社間 | 2点(請求書or契約書+通帳) | 法人・個人(売掛先は法人のみ)/一般社団法人運営 |

| トップ・マネジメント | 3.5〜12.5% | 最短即日 | 2社間・3社間 | 6点(請求書/将来債権+通帳+本人確認+登記簿謄本+実印+印鑑証明) | 法人・個人/注文書・発注書も可 |

| 株式会社JPS | 2%〜 | 最短60分 | 2社間・3社間 | 3点〜(請求書+通帳+決算書など) | 法人・個人/登記なし契約 |

\オンライン完結・即日対応ならSAクラウドファクタリング/

ファクタリングとは売掛金を早期に現金化する資金調達手段

ファクタリングとは、取引先から後日入金される予定の「売掛金(請求書の支払い)」を、ファクタリング会社に買い取ってもらい、支払期日より前に現金化する資金調達です。銀行融資のような「借入」ではなく、あくまで売掛債権の売買なので、返済義務や信用情報への影響が原則ありません。

たとえば「入金は来月末だが、今週中に外注費や仕入れの支払いが必要」という場面で、売掛金を前倒しで使えるようにするのがファクタリングの役割です。資金繰りの時間差を埋める手段として、特に支払いサイトが長い業種で活用されています。

それぞれ順に解説します。

ファクタリングの仕組みや種類をわかりやすく解説

ファクタリングにはいくつかのタイプがありますが、まず押さえるべきは「何を目的としたサービスか」と「契約の形がどう違うか」です。ここを理解しておくと、後半の比較表や会社選びが一気にやりやすくなります。

買取型ファクタリングと保証型ファクタリングの違い

買取型ファクタリングは、売掛金そのものをファクタリング会社が買い取って、利用者に現金を支払う仕組みです。この記事で扱う「資金調達としてのファクタリング」は基本的にこちらです。支払期日が来たら、取引先からの入金はファクタリング会社へ渡ります(2社間の場合は一度利用者が受け取り、そこから支払う形)。

一方、保証型ファクタリングは、売掛金を買い取るのではなく「取引先が支払えなくなったときに保証する保険的なサービス」です。現金化が目的ではないため、資金繰り改善においては買取型と役割が異なります。

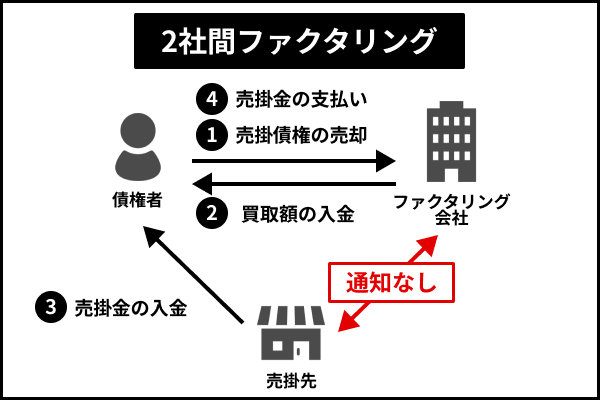

【図解】2社間ファクタリングとは利用者と業者が契約する方式

2社間ファクタリングは、利用者(あなたの会社)とファクタリング会社の2者だけで契約する方式です。取引先には通知しないため、ファクタリングの利用が知られにくいのが最大の特長。その分、ファクタリング会社は回収リスクを多めに負うので、手数料は3社間より高めになりやすい傾向があります。

「取引先に知られたくない」「とにかくスピード優先で資金化したい」という場合は、まず2社間を前提に考えるのが一般的です。

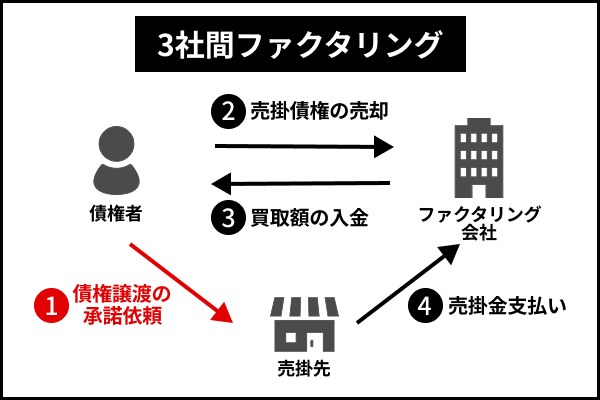

【図解】3社間ファクタリングとは利用者・取引先・業者で契約する方式

3社間ファクタリングは、利用者・取引先・ファクタリング会社の3者で契約する方式です。取引先に債権譲渡の通知と承諾を取るため、利用がオープンになります。ただし、回収の確実性が高まるので、手数料は2社間より低くなりやすいのがメリットです。

しかし、3社間は仕組み上、取引先にファクタリング利用が伝わります。取引先によっては「資金繰りが厳しいのでは?」と不安を持たれたり、支払い条件の見直しを求められたりする可能性があります。特に長期取引の相手ほど、慎重に判断したいポイントです。

また、3社間は、売掛先に「債権譲渡の通知」と「承諾」を取ることが前提です。このやり取りに時間がかかるため、申込当日に資金化したい場面では間に合わないケースが出てきます。即日〜数日以内のスピードを求めるなら2社間の方が現実的です。

「取引先の理解が得られる」「コストを抑えて継続的に使いたい」というケースなら、3社間が有力になります。

下記は2社間ファクタリングと3社間ファクタリングを比較した表です。

| 項目/種類 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 手数料 | 高い(10%~20%) | 低い(1%~9%) |

| 審査の基準 | やや厳しい | 緩い |

| クライアントへ通知 | されない、バレない | される、バレる |

| 売掛金の回収 | 申し込み人が振り込む | ファクタリング会社がクライアントから回収する |

| 迅速性 | 速い | やや時間がかかる |

| 債権譲渡登記 | 業者に求められれば必要 | 「第三者対抗要件」を通知する場合に必要 |

それぞれにメリットやデメリットがあるので、自分が必要な状況に合わせた選択をするのがポイントです。

ファクタリング利用の流れや必要書類を解説

ファクタリングの流れは、会社によって細部は違っても大枠は共通しています。

Webフォームや電話で申請。オンライン完結型ならここから契約まで非対面で進みます。

基本は「請求書」「通帳(入出金の履歴)」が軸で、会社や金額によっては決算書や本人確認書類が追加されます。売掛先との取引実態と入金見込みを確認するための書類、と考えると分かりやすいです。

審査で重視されるのは、利用者の信用力よりも売掛先の信用力と請求内容の確からしさ。条件に問題がなければ、手数料と買取額が提示されます。

オンライン契約・郵送契約・対面契約など。2社間か3社間かによって契約の段取りが変わります。

契約完了後、指定口座に振り込まれます。即日対応の会社なら最短数十分〜数時間で着金する場合もあります。

2社間は取引先から一度利用者に入金され、期日までにファクタリング会社へ支払う流れです。3社間は取引先から直接ファクタリング会社へ入金します。

必要書類の少なさやスピード感は、実務上かなり重要です。このあと紹介する比較や会社ごとの特徴は、ここで説明した仕組みをベースに読むと、選び間違いが起きにくくなります。

ファクタリングおすすめ総合ランキング16選!優良会社はここ

ここでは、当サイトが総合的な観点からおすすめできるファクタリング会社を16社、ランキング形式で紹介します。手数料・入金までの速さ・手続きの負担・対応範囲・運営の信頼性など、複数の視点で比較したうえで「安心して取引しやすいサービス」を優先して選びました。

ファクタリングは、状況や目的によって合う会社が変わります。だからこそ、まずは総合ランキングを押さえたうえで、各社の強みや向いているケースを確認し、自社に近い条件のサービスを選ぶのが最短ルートです。

以下で挙げる16社について、特徴や注意点も含めて確認していきましょう。

それぞれ順に解説します。

QuQuMo

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 1%~ |

| 入金速度 | 即日可能、最短2時間で入金 |

| 買取可能額 | 上限なし |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 請求書、預金通帳 |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社アクティブサポート |

QuQuMoは、オンラインのみでサービスを提供しているファクタリング会社です。店舗を持たず、オンラインファクタリング限定のファクタリング会社です。

ご提出いただく書類は、請求書と銀行通帳の2つのみで、最短2時間での入金が可能です。オンラインファクタリングなので、書類のデータ化(PDFや画像ファイル化)が必要です。

WEB環境が必要になりますので事前に整えておいてください。QuQuMoのファクタリングは2社間ファクタリング限定で、償還請求権がないノンリコースファクタリングです。安心してご利用いただけます。また、債権譲渡登記も不要です。

少額の売上債権から買い取り対象となっており、個人事業主やフリーランスの方もご利用いただけます。専用フォームに必要情報を入力し、データをアップロードするだけで手続きが完了するため、とても簡単です。

事業歴が長い方も、ファクタリング未経験の方も、QuQuMOならば最短2時間で迅速な資金調達が可能です。

SAクラウドファクタリング

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 2~9% |

| 入金速度 | 即日可能 |

| 買取可能額 | 上限・下限なし |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 請求書、決算書一式、入出金明細 |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社サウスエージェンシー |

SAクラウドファクタリングはOLTA株式会社協業のもと株式会社サウスエージェンシーが提供するオンラインファクタリングサービスです。必要書類を揃えれば申込みから入金まで最短即日が可能なスピーディーな対応が魅力です。全てオンラインで完結するため対面での面談も必要ありません。

必要書類は請求書、4か月分の入出金明細、昨年度の決算書一式、本人確認書類です。個人事業主の方は決算書一式の代わりに確定申告書第一表を用意しましょう。揃い次第、審査が開始され見積もり金額は24時間(1営業日)以内に届きます。契約成立で最短でその日に入金されます。

手数料は業界最安水準の2〜9%です。買取金額には上限や下限の制限がなく、必要な資金規模に応じて柔軟に利用できます。少額の資金繰りからまとまった金額の調達まで幅広く対応できるため、法人の多様なニーズに適しています。審査や契約の手続きは、クラウドファクタリング分野で豊富な実績を持つOLTA株式会社が担当しており、安心して取引を進められる体制が整っています。

アクセルファクター

| 審査通過率 | 93% |

|---|---|

| 手数料 | 2社間ファクタリング 1%~12% 3社間ファクタリング 0.5%~10.5% |

| 入金速度 | 即日可能、最短2時間 |

| 買取可能額 | 30万円~ |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 請求書・通帳・本人確認書類 |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社アクセルファクター |

ファクタリング業界の先駆的企業として、大口法人顧客を多数持つファクタリング企業です。個人事業主やフリーランスの方々にも対応し、2社間・3社間ファクタリングのどちらも利用可能です。さらに、特殊なファクタリング(将来債権のファクタリング)についても相談に応じます。注文書ファクタリングや発注書ファクタリングについてもぜひ相談してみてください。

最大3億円までの売掛債権を買い取れるため、大規模な資金需要にも対応し、大型工事に請負や設備投資にも活用いただけます。オンラインファクタリングメインですが、それだけではなく、郵送や対面での手続きも選べます。

また、資金調達に関する総合的なコンサルティングサービスも提供しているため、ファクタリングが初めての方にも、アクセルファクターのご利用をおすすめします。中小企業経営力強化支援法に基づく経営革新等支援機関として、関東財務局長及び関東経済産業局長より認定を受けていますので、総合的な経営コンサル、経営指導を受ける場所としても活用いただけます。

ベストファクター

| 審査通過率 | 92.2% |

|---|---|

| 手数料 | 2%~ |

| 入金速度 | 即日可能 |

| 買取可能額 | 30万円~1億円 |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング、将来債権のファクタリング |

| 必要書類 | 請求書、通帳コピー、本人確認書類 |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社アレシア |

ベストファクターは、即日の資金調達を主なメリットとして掲げています。特に建設業や物流業、運送業の方々に多く利用されており、独自のノウハウを持っています。

年間の相談件数は約1万件、年間の利用者は1,000件ほどで、ファクタリング業者の中でもかなり規模が大きくなっています。

迅速な審査と即日資金化を実現する臨機応変な対応が強みであり、個人事業主やフリーランスの方々にも対応可能です。また、即日買取を可能にする独自のシステムも整備されています。

新しく注文書ファクタリングや発注書ファクタリングなど「将来債権のファクタリング」についても申し込みが始まりました。

オンラインファクタリングに加え、電話での相談にも対応していますので、まずはお気軽にご相談ください。

PMGファクタリング

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 2%~ |

| 入金速度 | 最短即日 |

| 買取可能額 | 30万〜上限なし |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 請求書、決算書、通帳コピー |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | ピーエムジー株式会社 |

PMGファクタリングはプライバシーマークを取得しており、情報漏洩のリスクが非常に低く、2社間ファクタリングを利用してもバレるリスクがとても低くなっています。コンプライアンスを重視しており、社会的信用を高めようとする姿勢が見えます。リピート率も96%と高い数字になっており、初心者でも安心して利用できるでしょう。

新宿、新大阪、博多に店舗があり、その他全国に営業所を持ちます。店舗での手続きの他、オンラインファクタリングにも対応しており、メールでのやり取りも可能です。

さらに、中小企業を私選するための組織としての一面もあり、補助金申請のサポートも行っているため、ファクタリングだけでなく、他の資金調達に関する相談も積極的に受け付けています。総合的な資金調達について非常に明るい会社になります。

株式会社No.1

| 審査通過率 | 90%以上 |

|---|---|

| 手数料 | 1%~15% |

| 入金速度 | 最短30分 |

| 買取可能額 | 50万円~1億円 ※1億円以上相談可 |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 決算書(申告書)、請求書、通帳コピー |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社No.1 |

株式会社No.1のファクタリングサービスは、審査書類が決算書、請求書、通帳コピーの3点のみというシンプルさで、審査通過率は90%以上(2025年現在)を誇っています。

買取手数料は1%~15%と業界でも競争力があり、最短30分での振込を実現しています。累計のファクタリング実績は8,000件以上で、2023年の具体例を見ると、東京都品川区の建設業(年商16億円)では4,300万円の資金調達を手数料2.5%、期間2日で実現。愛知県名古屋市の製造業(年商9億円)では3,550万円を手数料5.0%、期間1日で調達しています。

上記のように株式会社No.1は全国各地、様々な業種・規模の企業に効果的な資金調達ソリューションを提供しています。対応金額は50万円から1億円と幅広く、全国対応でオンライン完結が可能です。継続的な利用も可能なため、リピート率も高いことも特徴です。

「初回買取手数料50%割引」「他社より高額買取保証」など法人向けのサービスが充実。資金繰りに悩む企業におすすめしたいファクタリングサービスです。

ビートレーディング

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 2%~12% |

| 入金速度 | 即日可能、最短2時間 |

| 買取可能額 | 上限、下限なし |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング、将来債権ファクタリングにも前向き |

| 必要書類 | 請求書、通帳コピー |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは、全国の主要都市に拠点を構える大手ファクタリング会社です。月間で1,000件以上の契約を結んでおり、全国の多くの事業者から信頼を得ています。幅広い事業者から支持されていることが大きな特徴です。

オンラインファクタリングを利用すれば、最短2時間での入金で、即日の資金調達ができる点が大きなメリットです。迅速な資金が必要な企業にとって、ビートレーディングは非常に有力な選択肢になります。

従来のオンラインファクタリング以上に便利でLINEでの見積もりや書類提出が可能なのでスマホだけでも手続きできます。LINEでビートレーディングへの相談や手続きが簡単に行えるため、手軽さや利便性が他のファクタリング会社よりも優れています。

ビートレーディングのメリットとして「将来債権」のファクタリングが挙げられます。これは、請求書だけでなく、注文書や発注書の段階でもファクタリング可能であり、2020年の民法(債権法)改正により他のファクタリング会社でも徐々に取り組みが始まっていますが、ビートレーディングはその先陣を切っています。

ファクタリング業界パイオニアとして先駆けて取り組んでおり、新しい挑戦を続ける企業には、ビートレーディングがマッチしているでしょう。

ペイトナー

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 一律10% |

| 入金速度 | 最短即日 |

| 買取可能額 | 300万円まで(初回は30万円まで) |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 請求書、本人確認書類、通帳コピー |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | ペイトナー株式会社 |

小口、少額の売掛債権買取に特化したファクタリング会社で、オンラインファクタリング限定で店舗を持ちません。必要な書類をアップロードするだけで、最短即日で資金化が可能です。

法人、個人事業主双方が利用できますが、買取上限は300万円であるため、特に個人事業主やフリーランス向けのサービスと言えます。法人は少々使いづらいかもしれません。

初回利用時の上限額は30万円と設定されており、売掛金額が少ない個人事業主やフリーランスにマッチしたファクタリング会社です。リスクが低く、安心して利用できるため、ぜひ一度利用を検討してみてください。

みんなのファクタリング

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 7%~15% |

| 入金速度 | 即日可能、最短60分 |

| 買取可能額 | 1万円~300万円 ※初回は1万円~100万円 |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 売掛債権に関する請求書、通帳、本人確認書類(顔写真付き) |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社チェンジ |

完全オンラインで完結するファクタリング会社です。WEB面談も不要で、書類の提出によってのみ審査を行います。個人事業主やフリーランスの方向けですが、法人も利用できます。

WEBシステムを使って最短60分で資金化できます。ただし、売掛先は法人限定ですので、売掛先が個人事業主やフリーランスの請求書は資金化できません(債権者、みなさまは個人事業主やフリーランスでOKです)。

手数料がやや高めなのでご注意ください。土日も営業していて、土日に入金まで完了します。週明けに支払いがあり、それまでに口座にお金がないと不渡りになってしまう・・・、という事業者の方はぜひ利用を検討してみてください。

ラボル

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 一律10% |

| 入金速度 | 即日可能、最短30分 |

| 買取可能額 | 1万円~ |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 請求書、本人確認書類、取引証明(通帳コピーや取引先からのメールなど) |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社ラボル |

ラボルは、個人事業主やフリーランス向けに特化しているファクタリング会社で、1万円からの少額ファクタリングが可能という点が特徴です。小さな取引先からの売掛債権でも資金化できるため、個人事業主やフリーランスにとって非常に有用なサービスです。なお、2023年から法人の事業者も利用可能になりました。

通常のファクタリングでは避けられる新たに取引を開始したばかりの売掛先の売掛債権も買取対象としており、通常必要とされる数か月の継続的な取引を待つことなく、どの業種や職種でも利用可能です。

新しい売掛先の請求書も買い取りできる可能性があるのでぜひ問い合わせしてみてください。

FREENANCE

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 3%~10%(FREENANCE口座がない場合は10%に固定) |

| 入金速度 | 最短即日 |

| 買取可能額 | 1万円~25万円 |

| 契約方式 | 2社間ファクタリング(オンラインファクタリングのみ) |

| 必要書類 | 請求書、通帳コピー、本人確認書類、開業届 |

| 対象事業者 | 個人事業主のみ(法人不可) |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

GMOグループの子会社が運営しています。ファクタリング会社というよりも、個人事業主やフリーランスに特化した経営支援サービスです。利用者は個人事業主およびフリーランスに限定されており、法人は利用対象外となりますのでご注意ください。

ファクタリングだけでなく、屋号やペンネームでの口座開設、トラブル時の補償、さらにフリーランス向けの保険など、資金調達以外の幅広いサポートも行っています。

専用の「フリーナンス口座」を開設すれば、ファクタリングによって即日の資金調達が可能です。ただし、この口座はメインバンクとは別に開設する必要があるため、手間がかかると感じる方もいるかもしれません。

フリーナンス口座なしでの利用も可能ですが、その場合、手数料が高く設定されています。2社間ファクタリングのみで、全ての手続きはオンラインで完結します。利用回数が増えるほど手数料が割引される仕組みもあり、個人事業主やフリーランスにとって総合的な経営支援メニューを提供します。

月額料金が発生するプランもあり、ファクタリングだけでなく、さまざまな経営上のリスクを回避する保険感覚で利用できるのも特徴の一つです。

PAYTODAY

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 1%~9.5% |

| 入金速度 | 即日可能、最短30分 |

| 買取可能額 | 上限なし |

| 契約方式 | 2社間ファクタリング |

| 必要書類 | 請求書、通帳コピー、本人確認書類、(法人のみ)直近の決算書一式(勘定科目内訳明細書 含) |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | Dual Life Partners株式会社 |

PAYTODAYオンライン専業のファクタリング企業であり、AIを活用した審査が大きな特徴です。オンラインファクタリング専業なので店舗を持たず、その分固定費が抑えられ、利用者に還元できます。

審査にAIを活用することで、迅速かつ漏れのない審査が実現し、審査のための人件費も削減できるため、手数料も抑えられています。

ただしAI審査は、人間の『やる気』や『熱意』、さらには『話し方』といった従来の定性的な要素を評価できない可能性があります。そのため、資料提出だけの審査で行うか、面談でやる気や熱意を伝える必要があるかは、みなさま経営者の方針によります。

AI審査は、効率性を重視する1つの選択肢としておすすめです。当然迅速な資金調達にプラスとなります。

日本中小企業金融サポート機構

| 審査通過率 | 95%以上 |

|---|---|

| 手数料 | 1.5%~10% |

| 入金速度 | 即日可能、最短3時間 |

| 買取可能額 | 上限、下限なし |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 請求書(か契約書)、預金通帳 |

| 対象事業者 | 法人、個人事業主(ただし売掛先が法人の請求書) |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構はファクタリング業務を行いながら、一般社団法人として公的な役割を担っています。全国各地で『経営革新等支援機関』として認定を受けており、国や地方自治体の補助金申請の際に有効な認定証を取得することが可能です。補助金申請を検討している方は、認定の可否についてお気軽にご相談ください。ファクタリングだけでももちろん安心してご利用いただけます。

この法人は営利目的の民間企業ではなく、公的な目的で設立された一般社団法人によって運営されているため、っ社会的な信用があります。ややもすると、反社会的勢力が多いイメージのファクタリング業界にあって、一般社団法人かつ経営革新等支援機関、というのは大きなアドバンテージです。ファクタリングを初めて利用される方や不安を感じている方には特におすすめです。

個人事業主やフリーランスの方も利用可能ですが、ファクタリングする際の売掛債権は宛名が法人向けのみを対象としています。個人相手の小規模な売掛債権については対象外となりますのでご注意ください。公的機関が運営する一般社団法人として、ファクタリング初心者の方にも安心してご利用いただけるのが大きなメリットです。

えんナビ

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 5%~ |

| 入金速度 | 最短即日 |

| 買取可能額 | 50万円~5000万円 |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 請求書、通帳コピー(3か月分) |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社インターテック |

即日入金可能、24時間365日対応という特徴を持っています。まさにATM感覚で利用できるファクタリング会社になります。急な資金調達を必要とする事業者の方にはおすすめです。

2社間/3社間の両方に対応し、買取額は50万円〜5,000万円と中小企業の資金繰りで使いやすいレンジ。手数料は5%〜で、ノンリコース(償還請求権なし)を掲げている点も安心材料です。

公式サイトでは30秒で入力が完了する簡易的なフォーム査定も提供しているので、「自分はファクタリング難しいのかな?」と思っている方も、まずは試してみましょう。

実際の入金タイミングは売掛先の信用力や提出書類のそろい方で前後するため、最短1日〜即日レベルを目安に「まずは簡易査定で条件感を確認する」という使い方が合っています。

トップ・マネジメント

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 3.5%〜12.5% |

| 入金速度 | 最短即日 |

| 買取可能額 | 30万円~3億円 |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング、将来債権のファクタリングも可能 |

| 必要書類 | 請求書(注文書や発注書など「将来債権」も可能)、通帳コピー、本人確認書類、商業登記簿謄本、実印、印鑑証明 |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社トップ・マネジメント |

トップ・マネジメントは『顔が見える安心感』を大切にしており、公式サイトにはスタッフの名前や写真が公開されています。これはファクタリング会社の中では異例で、それだけ信用されていることの証拠でもあります。

従来型のファクタリンを提供しながらも、近年では注文書や発注書、見積書といった将来債権の買取にも積極的に取り組んでいます。また、オンラインでのファクタリングも対応可能です。

さらに、買い取った資金を口座振込ではなく、スタッフが現金で手渡すこともできます。これにより、緊急性の高い資金調達が求められる場合にとても役立ちます。

トップ・マネジメントの代表者は、日本における『2社間ファクタリング』の考案者とされており、業界の専門知識が豊富で、信頼できる存在です。

株式会社JPS

| 審査通過率 | 95%以上 |

|---|---|

| 手数料 | 2%~(業界最低水準) |

| 入金速度 | 最短60分(最長3日以内) |

| 買取可能額 | 非公開(中小~大規模案件まで幅広く対応) |

| 契約方式 | 2社間ファクタリング、3社間ファクタリング |

| 必要書類 | 請求書、通帳コピー、決算書など |

| 対象事業者 | 法人、個人事業主 |

| 運営会社 | 株式会社JPS |

JPSは、審査通過率95%以上 を誇り、赤字決算や税金滞納があっても優良な売掛債権があれば資金調達が可能な柔軟さが特徴です。入金スピードも業界トップクラスで、必要書類が揃っていれば最短60分で現金化できるため、急な資金需要にも対応できます。さらに、業界最低水準の手数料2%~ を実現しており、他社からの乗り換え時にはさらに優遇されることもあります。

また、全国出張サービス・オンライン契約・郵送契約にも対応しているため、来社が難しい企業でも利用可能。債権譲渡登記を行わない契約方式により、取引先や銀行に知られるリスクを抑えて利用できる点も大きなメリットです。創業から10年間で5,000社以上との取引実績を持ち、トラブル発生率は0.1%以下という高い信頼性を実現。東京本社のほか、大阪にも拠点を構えており、安心して長期的に付き合えるファクタリング会社といえるでしょう。

条件・悩み別に探せるおすすめファクタリング会社一覧

ファクタリング会社は、どこを選ぶかで手数料も入金までの速さも、必要な書類や手続きの手間もかなり変わります。ですので「有名だから」「ランキング上位だから」という理由だけで決めると、あとで「思っていた条件と違った」となりやすいです。

ここでは、よくある利用目的や悩みごとに整理しながら、あなたに合うタイプの会社を先に絞り込めるようにしています。たとえば、少額中心で動きたい人、手数料をできるだけ抑えたい人、今日中の入金が必要な人、土日祝の着金が前提の人、請求書より前の段階で資金化したい人といった具合に、状況別にまとめています。

まずは自分の状況に近い見出しを選び、そこで候補を選ぶとスムーズです。

それぞれ順に解説します。

個人事業主・フリーランスなら個人向けに特化したサービスを選ぶ

個人事業主やフリーランスの場合、取引金額が小さめだったり、急ぎで資金が必要だったり、手続きに時間をかけられないケースが多いと思います。そういうときは、最初から個人の少額ニーズを前提に作られているサービスを選んだほうが、話が早いです。

ここでは、少額でも利用しやすいか、オンラインで完結できるか、入金までがどれくらい現実的に早いか、必要書類が重すぎないかといったポイントで、個人向けに相性がいいサービスをまとめて紹介します。

それぞれ順に解説します。

ペイトナーは30万〜の少額枠で最短即日入金

| この会社が向いている人 | 30万円以上の売掛金を、できるだけ早く現金化したい個人事業主・フリーランス |

|---|---|

| 特徴とメリット | オンライン完結で手続きが軽く、使い方がシンプルでスピード寄り |

| 注意点とデメリット | 手数料は一定なので、条件次第では割高に感じることもある |

フリーランスや個人事業主が「入金待ちのズレを埋めたい」ときに使いやすい、少額寄りのオンライン完結サービスです。初回は30万円から利用でき、実績に応じて上限が広がる仕組みなので、まず小口で試して相性を見たい人に向きます。

「少額×早い×非対面」というニーズに絞って考えると、ペイトナーはかなり実務寄りの選択肢です。逆に、手数料を数%まで削りたい人や高額債権をまとめて売りたい人は、別タイプと比較したほうが納得感が高くなります。

ラボルは1万円から申込できるフリーランス向け少額ファクタリング

| この会社が向いている人 | 1万円レベルの小口でも、急ぎで資金化したいフリーランス・個人事業主 |

|---|---|

| 特徴とメリット | 少額から申し込めて、審査後の入金が速いスピード型 |

| 注意点とデメリット | 手数料は固定のため、低手数料を最優先する人には不向きな場合がある |

ラボルは「とにかく小さな請求書でも今すぐ資金化したい」人向けの、少額特化タイプです。1万円から申込できるので、個人のキャッシュフローの谷を細かく埋めたいケースで力を発揮します。「金額が小さいから断られそう」「今週の支払いに間に合わせたい」のような局面で、最初に検討しやすいタイプのサービスです。

みんなのファクタリングは個人向け2社間特化のファクタリング

| この会社が向いている人 | 個人事業主・フリーランスで、土日祝を含めて早く資金化したい人/非対面で完結させたい人 |

|---|---|

| 特徴とメリット | WEB完結の2社間特化。土日祝対応+最短60分の速さ、電話・面談なしで進めやすい |

| 注意点とデメリット | 申し込み〜契約まで全部オンラインなので、請求書や通帳など必要書類のデータ提出は前提 |

みんなのファクタリングは、個人事業主・フリーランスの「小口でも早く現金化したい」「平日だけだと間に合わない」という悩みに合わせたオンライン特化の2社間サービスです。会員登録から契約・入金までWEB完結で、電話対応や面談がないため、仕事の合間でも手続きを進めやすい設計です。

FREENANCEは個人事業主専用で超少額でも使いやすい設計

| この会社が向いている人 | 超少額の請求書をこまめに前倒ししたい個人事業主・フリーランス |

|---|---|

| 特徴とメリット | 個人向けに設計されていて使いやすく、2社間で取引先に知られにくい |

| 注意点とデメリット | 法人は利用不可。手数料は利用状況で変動するため条件確認が必要 |

FREENANCEは、個人事業主・フリーランス専用の設計で、少額の請求書をこまめに前倒ししたい人向けです。資金化だけでなく、周辺のサポートもまとめて使いたい層にフィットします。「小さな請求書を回しながら安定させたい」「資金化だけじゃなく保険的な安心も欲しい」のような人に寄りやすい選択肢です。

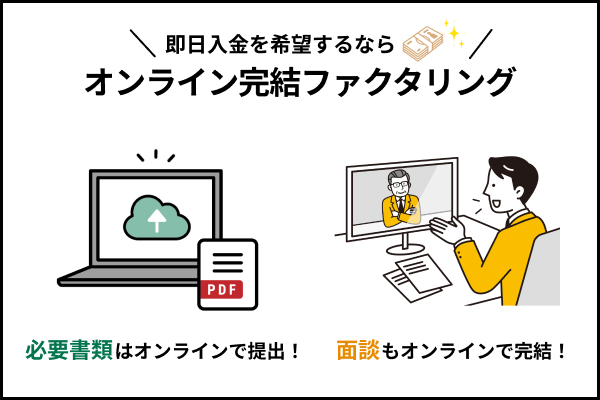

即日入金を狙うならオンライン完結×2社間対応が必須

即日で資金化したいなら、「オンライン完結で動けること」と「2社間に対応していること」はほぼ前提条件です。対面や郵送が絡むと、その時点で当日着金の確率が落ちますし、3社間は取引先の関与が必要になる分、スピード勝負では不利になりやすい。ここでは即日化の現実ラインを踏まえて、当日入金に寄せやすい会社を先に並べます。

それぞれ順に解説します。

ビートレーディングは即日ニーズに強い大手でオンライン完結

| この会社が向いている人 | できるだけ早く資金化したい法人・個人事業主 |

|---|---|

| 特徴とメリット | 全国対応の大手で取引実績が豊富。オンライン完結なら最短2時間の即日入金が狙える |

| 注意点とデメリット | 手数料は案件ごとの見積もりで幅があるため、上限や追加費用を事前確認したい |

ビートレーディングは全国対応の大手で、オンライン手続きでも最短2時間クラスの入金実績があるスピード型。必要書類も請求書と通帳コピーが軸で、急ぎのときほど動きやすい仕様です。注文書・発注書など将来債権にも前向きなので、資金繰りがタイトな局面で、まず当日着金を狙う候補として頭に入れておきたい会社です。

SAクラウドファクタリングは手数料上限が明確で即日も狙える

| この会社が向いている人 | AI審査による対面なしで即日資金化したい人 |

|---|---|

| 特徴とメリット | OLTAの審査基盤を使うクラウドファクタリング。手数料は2〜9%のみで追加費用なし |

| 注意点とデメリット | 書類が揃うまで審査が始まらないため、決算書や明細の準備に時間がかかると即日になりにくい |

SAクラウドファクタリングはオンライン完結・2社間特化のサービスで、必要書類が揃い次第AI審査に入り、契約後は即日〜翌営業日の振込を掲げています。手数料が2〜9%と上限まで明示されているので、急ぎつつもコスト感を読みやすいのが強み。OLTAの審査基盤で運用されている点も、安心材料になりやすいところです。

PMGファクタリングは全国対応で即日にも強い

| この会社が向いている人 | 対面・オンラインどちらでも相談したい人 |

|---|---|

| 特徴とメリット | 2社間・3社間どちらにも対応し、最短即日の資金化が可能 |

| 注意点とデメリット | 手数料は案件ごとの見積もりで変動するため、事前に上限目安と条件確認が必 |

PMGは支店網と運営体制がしっかりした中堅大手で、即日資金化にも対応するスピード系。オンラインだけでなく対面・郵送も選べるため、状況に合わせて詰めやすいのが特徴です。2社間・3社間どちらも扱うので、即日を狙いつつ条件も相談で詰めたい人に向いています。

PAYTODAYは最短30分のスピード審査で上限なしの即日型

| この会社が向いている人 | オンライン完結で最短30分級のスピードを重視したい人 |

|---|---|

| 特徴とメリット | AI審査のオンライン専業で、手数料は1〜9.5%で上限が1桁台 |

| 注意点とデメリット | 原則オンラインのみなので書類のデータ提出が前提 |

PAYTODAYはオンライン専業でAI審査を採用しており、最短30分での入金を掲げる即日特化のサービスです。買取可能額に上限がないため、少額〜大口まで「今日中に現金化したい」という一点で選びやすい。2社間のみなので取引先に関与されず、スピード優先の場面で使い勝手がいい会社です。

必要書類が少なくオンラインで完結する会社ならここから選ぶ

資金繰りが切迫しているときほど、書類準備や面談の負担は小さいほうがいいはずです。このパートでは「請求書と通帳など最低限の提出で進む」「Webアップロードだけで契約まで終わる」タイプを先にまとめました。急ぎの人ほど、まずここから候補を拾ってください。

それぞれ順に解説します。

QuQuMoは必要書類2点で完結・最短2時間のスピード

| この会社が向いている人 | 請求書と通帳だけで早く資金化したい法人・個人事業主 |

|---|---|

| 特徴とメリット | 必要書類2点でオンライン完結。審査〜入金までが速い |

| 注意点とデメリット | オンライン手続き前提なので、書類の画像/PDF提出は必須 |

QuQuMoはオンライン専業で、提出は請求書と通帳の2点が基本。フォーム入力とデータ送付だけで審査が進むため、来社や郵送に時間を取られません。急ぎの資金化を狙う人にとって「準備→申込→見積り」が短いのが強みです。

ビートレーディングは必要書類2点で手間が少ない

| この会社が向いている人 | 大手の実績も重視しつつ、書類負担を減らしたい人 |

|---|---|

| 特徴とメリット | 必要書類が2点と少なく、オンラインで手続きが進みやすい |

| 注意点とデメリット | 案件や金額によって追加確認が入ることがある |

ビートレーディングは大手の安心感に加え、申込時に求められる書類が少なく、オンライン中心で進めやすいのが特徴です。審査〜契約までのやり取りが短く、急ぎの局面でも動きやすいサービスになっています。

審査に通りやすい柔軟なファクタリングならここから選ぶ

「とにかく一度通して資金化したい」「他社で落ちたが売掛先には自信がある」そんな局面では、審査の柔軟さや対応レンジの広さが効いてきます。ここでは、審査通過率などを公表・言及しており、比較的門戸が広いとされるタイプを先にまとめました。もちろん“必ず通る”わけではないので、売掛先の信用力や取引実態の説明が整うかもセットで見てください。

それぞれ順に解説します。

アクセルファクターは通過率93.3%で幅広いケースに対応

| この会社が向いている人 | 他社より通りやすさを重視したい法人・個人事業主 |

|---|---|

| 特徴とメリット | 通過率が高い水準で、2社間・3社間どちらも対応できる柔軟さ |

| 注意点とデメリット | 条件は売掛先や取引実態に左右されるため、請求書の根拠資料は丁寧に揃えたい |

アクセルファクターは審査通過率93.3%を公表し、法人・個人事業主どちらにも対応できる守備範囲の広さが強みです。2社間・3社間の両方を扱い、急ぎの案件ややや複雑な事情があるケースでも相談しやすい立ち位置。売掛先の信用が取れていれば、赤字決算など自社側の事情だけで即NGになりにくいのがポイントです。

ベストファクターは通過率92.2%の柔軟審査

| この会社が向いている人 | 通過率の高さと即日対応の両方を狙いたい法人・個人事業主 |

|---|---|

| 特徴とメリット | 柔軟審査で通過率が高い水準、即日資金化にも強い |

| 注意点とデメリット | 取引履歴や売掛先情報が薄い請求書だと評価が下がりやすい |

ベストファクターは、審査通過率92.2%という数値から、スピードと柔軟さのバランス型ファクタリングです。即日対応を前提にしているサービス設計なので、必要書類が揃っていれば現実的なスケジュールで資金化まで持っていきやすいのが特徴です。まずは「売掛先の信用+取引の継続性」が説明できるかが重要です。

JPSは通過率95%以上で赤字・税滞納でも債権次第で相談可

| この会社が向いている人 | 赤字・税滞納などの事情があるが、売掛先の信用に自信がある法人・個人事業主 |

|---|---|

| 特徴とメリット | 通過率が非常に高い水準とされ、売掛債権次第で柔軟に判断されやすい |

| 注意点とデメリット | 売掛先の信用・証憑の整合性が弱いと一気に厳しくなるので、資料は厚めに揃えたい |

JPSは審査通過率95%以上を公表しており、売掛債権の質を重視するスタンスが明確です。赤字や税金滞納といった“自社のマイナス要因”があっても、売掛先が堅く取引実態が説明できれば前向きに見てくれる余地があるタイプ。資金繰りが厳しい局面で、最後の選択肢として比較に入れておく意味が大きい会社です。

手数料をできるだけ抑えたいなら上限まで見て選ぶ

ファクタリングの手数料は、広告で見える「下限の安さ」だけでは判断できません。実際のコストは案件ごとに変動しやすく、特に2社間はスピードや秘密性と引き換えに手数料が高めになりやすい一方、3社間は低コストになりやすい傾向があります。だからこそ、比較の入り口では下限の数字よりも「上限がどこまで想定されているか」「追加費用の有無が明記されているか」を先に押さえるのが安全です。

それぞれ順に解説します。

SAクラウドファクタリングは上限9%まで明確・法人の低コスト枠

| この会社が向いている人 | できるだけ手数料を抑えつつ、総コストが事前に読める会社を選びたい法人・個人事業主 |

|---|---|

| 特徴とメリット | 手数料は2〜9%で上限が明確、追加費用なし。オンライン完結で相見積もりもしやすい |

| 注意点とデメリット | 書類(請求書・入出金明細・決算書等)が揃ってから審査開始なので、準備次第でスピードが左右される |

SAクラウドファクタリングは、費用が「手数料2〜9%のみ」と公式で明言されていて、諸経費の上乗せがないタイプです。オンライン完結・AI審査で固定費を抑えている分、上限が読みやすいのが強み。手数料の天井不明が怖い人ほど候補に入れやすいサービスです。

PAYTODAYは上限9.5%で1桁台・オンライン専業の低手数料

| この会社が向いている人 | 低手数料と入金の早さを両立したい人/上限1桁の範囲で資金化したい法人・個人事業主 |

|---|---|

| 特徴とメリット | 手数料1〜9.5%で上限が明快。最短30分の即日審査・入金、買取額は上限なし |

| 注意点とデメリット | AI審査中心なので、提出資料の内容で結果がシビアに出やすい。急ぎなら書類の精度が重要 |

PAYTODAYは手数料が1〜9.5%で、こちらも上限が1桁に収まる低コスト設計。AI審査のオンライン専業なので、店舗型より手数料を抑えやすいモデルです。上限なしの買取枠もあり、大口でも「コスト見通しを立てやすいスピード型」として置けます。

日本中小企業金融サポート機構は1.5〜10%・条件の読みやすさが強み

| この会社が向いている人 | 公的寄りの安心感を持ちつつ、相場内で低手数料の会社を探したい中小企業・個人事業主 |

|---|---|

| 特徴とメリット | 一般社団法人運営で信頼性が高い。手数料は1.5%〜と低めの水準から相談できる |

| 注意点とデメリット | 条件次第で手数料幅が出るため、初回見積もりで上限側の着地も必ず確認したい |

日本中小企業金融サポート機構は、一般社団法人が運営するタイプで信頼性が高いだけでなく、手数料も業界最低水準帯(公式では1.5%〜)からスタートするのが特徴です。レンジが極端に読めない業者より、相場内でコスト感を整理しやすい“堅実な低コスト候補”として置けます。

土日・祝日の着金を狙うならここから選ぶ

「平日に動けない」「週明けの支払いが迫っている」そんなときは「土日祝でも着金できるか」が最優先の比較軸になります。とはいえ、週末対応は会社ごとに幅があり、申込みは365日OKでも、審査や振込は営業時間・対応銀行次第というケースも少なくありません。このパートでは、土日祝の資金化に強いサービスを先に整理し、週末でも現実的に間に合う候補だけを絞り込めるようにしています。

それぞれ順に解説します。

ラボルは土日審査・振込対応の実績があり個人に強い

| この会社が向いている人 | 週末に少額をさっと資金化したいフリーランス・個人事業主 |

|---|---|

| 特徴とメリット | 土日祝の審査・振込に対応。小口でも申し込みやすい個人向け設計 |

| 注意点とデメリット | 土日祝の着金は申込み時間や審査状況で変動するため、即時確約ではない |

ラボルはフリーランス・個人事業主向けの少額ファクタリング色が強く、土日祝の入金にも対応している点が特徴です。オンラインで申請でき、審査〜振込までのスピードも比較的早いとされています。週末に「少額でもいいからすぐ動かしたい」という局面で選びやすい一方、実際の着金タイミングは申込み時間や混雑状況で差が出るため、余裕を持った申請が安全です。

ペイトナーは土日でも着金しやすい少額・即時型

| この会社が向いている人 | 30万〜300万円の範囲で、週末を含めて早めに現金化したい個人事業主・フリーランス |

|---|---|

| 特徴とメリット | オンライン完結で小口に強い。申込みは土日祝も可能で、急ぎの資金需要に合わせやすい |

| 注意点とデメリット | 土日祝の着金は審査タイミングや銀行側の振込処理に左右されるため、即時確約ではない |

ペイトナーは少額の請求書買取に特化したオンライン型で、申込み自体は土日祝でも受け付けています。2025年の改定後は30万〜300万円のレンジが中心で、急ぎの小口資金を週末に確保したい個人事業主・フリーランスに向く設計です。ただし、土日祝の着金可否は審査タイミングと入金処理の時間帯で前後するため、早めの申請と書類準備が前提になります。

みんなのファクタリングは土日入金までOK

| この会社が向いている人 | 土日祝でも面談なしでスピーディーに資金化したい個人事業主・フリーランス |

|---|---|

| 特徴とメリット | 完全オンライン×2社間特化。土日祝対応・最短60分振込を公式に明示 |

| 注意点とデメリット | WEB申請が前提なので、請求書や通帳などの提出データを事前に揃えておく必要がある |

みんなのファクタリングは、非対面のオンライン完結型で土日祝でも最短60分の振込を公式に掲げています。電話や面談が一切なく、会員登録〜契約までWEB上で閉じるため、週末の資金ショートや月末前の立て替えに“その場で入金まで進めたい人”に向きます。必要書類をアップロードして18時までに契約できれば、土日祝でも当日付で振り込まれる設計です。

えんナビは24時間365日受付だが入金は要問合せ

| この会社が向いている人 | まずは土日祝でも相談・受付を進めたい事業者 |

|---|---|

| 特徴とメリット | 24時間365日対応を掲げ、即日資金化の相談ルートを確保しやすい |

| 注意点とデメリット | 土日祝の振込タイミングは条件次第。週末着金を狙う場合は要事前確認 |

えんナビは24時間365日対応・即日資金化をうたっており、受付体制の広さが売りです。平日昼間に動けない事業者からすると、週末に相談・見積もりを進められる点は便利でしょう。一方で、実際の入金スピードや土日祝の振込可否は案件条件や時間帯で左右されるため、週末着金目的ならそもそも当日処理できるかを事前に確認しておくのが無難です。

注文書・発注書の段階でも資金化したいなら対応範囲で選ぶ

将来債権(注文書・発注書・見積書など)でのファクタリングは、納品や請求の前に資金を確保できるのが最大の強みです。とくに建設・製造・IT受託など「先に人件費や仕入れが出ていく業種」では、請求書発行まで待たずに資金化できるかどうかが資金繰りを左右します。ただし、将来債権の買取はすべての会社が対応しているわけではないため、対応メニューの有無や実績、審査の考え方まで含めて選ぶのが安全です。

それぞれ順に解説します。

ビートレーディングは注文書・発注書の将来債権に積極的

| この会社が向いている人 | 注文書・発注書段階で資金が必要な法人/大型〜中規模案件を早めに動かしたい人 |

|---|---|

| 特徴とメリット | 将来債権ファクタリングに対応、全国対応の大手で相談チャネルが多い |

| 注意点とデメリット | 案件内容と売掛先の信用が重要。将来債権は請求書より審査が厳しくなりやすい |

ビートレーディングは、請求書だけでなく注文書・発注書段階の資金化にも前向きな大手です。将来債権は審査難度が上がりやすい一方で、同社は案件内容や売掛先の信用次第で柔軟に相談できるスタンスを取っています。納品前の仕入れ費や外注費が先行するケースで、選択肢に入れておきたい会社です。

アクセルファクターは注文書ファクタリングも相談できる柔軟型

| この会社が向いている人 | 納品前の資金不足を埋めたい受注型ビジネス/将来債権も含めて相談したい人 |

|---|---|

| 特徴とメリット | 将来債権ファクタリングに対応、案件ごとの個別相談に強い |

| 注意点とデメリット | 将来債権は売掛先・受注内容の裏付けが必須。資料準備はやや増えやすい |

アクセルファクターは、将来債権ファクタリングという形で注文書ベースの資金化にも対応領域を広げています。公式でも将来債権ファクタリングに触れており、請求前の段階でも資金化ニーズがある事業者向けにメニューを持つタイプです。納品前に資金が要る受注型ビジネスなら、まず相談枠として使いやすい会社です。

トップ・マネジメントは将来債権の買取メニューが豊富

| この会社が向いている人 | 注文書・発注書・見積書など複数段階で資金化を検討したい人/業種別に最適化したい法人 |

|---|---|

| 特徴とメリット | 将来債権の対応範囲が広く、ケース別の買取提案がしやすい |

| 注意点とデメリット | 取引スキームが複数あるため、条件確認はやや丁寧に行う必要がある |

トップ・マネジメントは、請求書買取に加えて注文書・発注書・見積書など将来債権まで視野に入れた商品ラインを持つ会社です。将来債権は「どのタイミングの書類で、どの範囲まで資金化できるか」が重要になりますが、同社はメニューが細かく、ケースに合わせた提案がしやすいのが特長。受注段階から資金繰りを安定させたい企業に向きます。

ファクタリングのメリットとデメリットを解説

ファクタリングは、資金繰りの時間差を埋めるのに強い一方、使い方や条件を間違えるとコスト負担が重くなる資金調達です。ここでは、よく言われるメリット・デメリットを「なぜそう言えるのか」まで噛み砕いて説明します。

それぞれ順に解説します。

メリットは早い・担保不要・信用力が弱くても使いやすい

ファクタリング最大の利点は、入金までの速さです。銀行融資のように長い審査や面談を経る必要がなく、請求書と通帳など取引の裏付け資料が揃えば、当日〜数日で資金化できるケースも珍しくありません。支払いが先に来てしまう業種や、急な立て替えが発生したときに「今すぐ現金が必要」という状況を救いやすいのが強みです。

また、担保や保証人が原則不要なのも実務上のメリットです。融資だと不動産や代表者保証が求められる場面でも、ファクタリングは売掛金そのものが対象になるため、追加の担保を差し出さずに資金を動かせます。資産が多くない中小企業や個人事業主でも、使える選択肢として現実的です。

さらに、審査で重視されるのは利用者側よりも売掛先の信用力です。赤字決算、税金の滞納、創業直後といった事情があっても、売掛先が安定していて請求内容に問題がなければ通る余地があります。自社の信用力に不安がある局面でも、資金化できる可能性を残せる点は、融資にはない特徴です。

デメリットは手数料・調達上限・取引先通知のリスク

一方で、ファクタリングは「早い分だけコストが発生する」資金調達でもあります。手数料は2社間で高くなりやすく、売掛金の額面から差し引かれる形になるため、調達額は思っているより目減りします。とくに少額の利用や、資金繰りが切迫している局面では条件が不利になりやすいので、手数料の上限や追加費用まで含めて把握する必要があります。

また、調達できる金額には限界があります。ファクタリングで現金化できるのはあくまで売掛金の範囲内で、売上そのものを超えて資金を引き出すことはできません。大きな設備投資や長期の運転資金には向きにくく、あくまで“入金までのつなぎ”として位置づけるのが現実的です。

さらに3社間ファクタリングの場合は、取引先に債権譲渡の通知と承諾を取る必要があります。仕組み上、取引先に利用が知られるため、相手によっては資金繰り悪化を疑われたり、関係性に影響する可能性があります。コスト面では有利でも、取引先との力関係や信頼状況によっては選びづらいのがデメリットです。

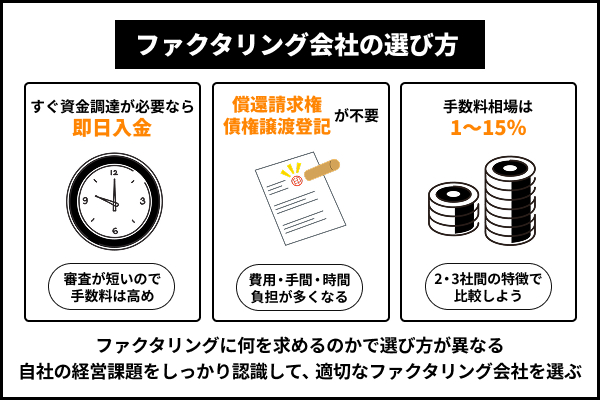

ファクタリング会社の選び方は自社課題と利用条件で判断

ファクタリングは会社ごとに「得意な用途」がかなり違います。同じファクタリング会社でも、スピードに強いところ、コストに強いところ、個人事業主に寄っているところ、将来債権に積極的なところと方向性がバラバラです。

だからこそ、選び方の軸はまず自社の課題と利用条件を整理して、合う会社を絞る方が失敗しません。

それぞれ順に解説します。

即日・スピード重視なら入金条件と2社間対応を最優先で見る

「今日〜明日には現金が欲しい」という場面なら、入金スピードを最優先にしてください。

実務上、即日入金ができる会社には共通点があって、ほぼ例外なくオンライン完結の2社間ファクタリングが中心です。取引先の承諾を取る3社間はどうしても時間がかかるので、即日目的だと選択肢から外れやすいです。

さらに、即日対応を掲げていても条件付きのことが多いので、申込前に「何時までに申し込めば当日扱いになるか」「必要書類が揃っているか」「売掛先の信用力が十分か」を見ておくと安心です。

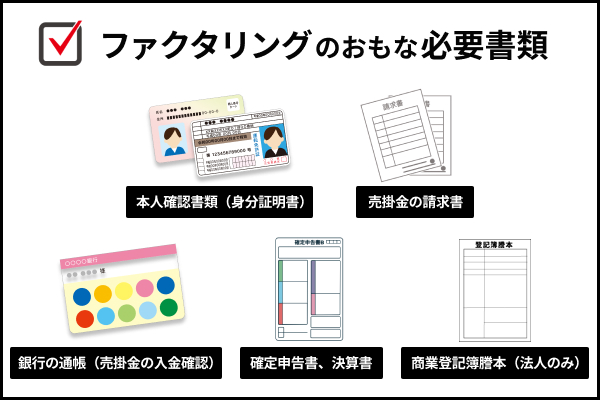

契約書類が少ないファクタリング業者を選ぶと取引がスムーズ

ファクタリング会社によりますが、契約書類が少ないところを選ぶとスムーズに入金までたどり着くでしょう。

ファクタリング契約の際に多くのファクタリング会社が求める必要書類は以下になります。

- 本人確認書類(身分証明書)

- 売掛金の請求書

- 銀行の通帳(売掛金の入金確認)

- 確定申告書、決算書

- 商業登記簿謄本(法人のみ)

必要書類が最も少ないパターンだと、「売掛金の請求書」と「入金確認の銀行通帳」、この2点になります。2点だけで審査可能なファクタリング会社を選ぶと書類ミスもなく、迅速な資金調達につながります。

オンライン完結・対面・郵送など契約方法の違いも影響する

契約方法は、スピードと手間に直結します。オンライン完結型は、書類をデータで提出できればそのまま審査に入るため早い。一方、対面や郵送が必要な会社は、どうしても日数が伸びやすいです。「急ぎか、じっくりコスト重視か」で、自社に合う契約形態も変わります。

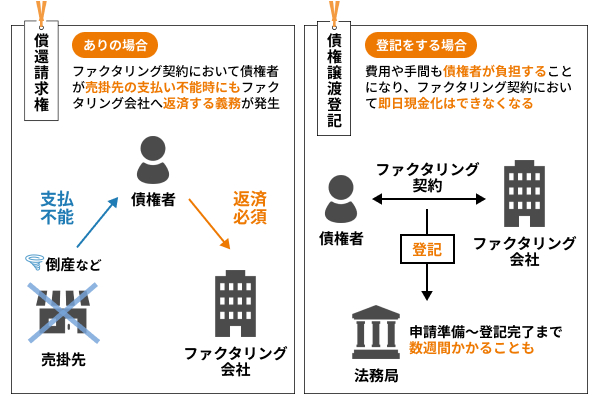

償還請求権なし・債権譲渡登記なしの業者を選ぶ

ファクタリングを使うなら、償還請求権(リコース)なしの契約を基本に考えるのが無難です。

償還請求権ありだと、売掛先が払えなかった場合に利用者側へ返済義務が戻るため、実質的には借入に近い負担になります。

同じく、債権譲渡登記の扱いも確認ポイントです。登記必須の会社だと、取引先や金融機関に状況が伝わる可能性が生まれるので、「取引先に知られたくない」「銀行との関係を崩したくない」場合には不利になりやすいです。

手数料は下限だけでなく上限や追加費用を含めて比較する

手数料は安さの見せ方が会社ごとに違います。下限だけを見ると魅力的でも、実際は上限が高かったり、事務手数料・振込手数料・登記費用などが別で乗るケースもあります。

- 手数料の上限がどこまでか

- 追加費用が発生する条件は何か

- 2社間・3社間でどれくらい幅が変わるか

比較するときは、上記をまとめて見た方が、実際のコスト感に近づきます。

個人事業主・フリーランスは少額対応と売掛先条件を必ず確認

個人事業主やフリーランスの場合、法人向けの会社をそのまま使うと条件が合わないことが多いです。また、そもそも個人事業主をサービスの対象から外しているファクタリング会社もあります。特に大事なのは「少額でも買い取ってくれるか」と「売掛先の条件」です。

会社によっては、利用者が個人でもOKでも、売掛先は法人限定というルールがあります。自分の案件がその条件に当てはまるかどうかで、通る・通らないが決まるので、ここは必ず先に確認しておくべきポイントです。

ファクタリングで相見積もりは問題なし!複数社比較する

ファクタリングは相見積もりを取ってもまったく問題ありません。むしろ、同じ請求書でも会社によって手数料や条件が大きく変わるので、1社だけで決めると割高になる可能性が高いです。

「2〜3社に同時に申し込み → 条件を比較 → 一番合うところで契約」この流れが、最も安全でコストも抑えやすい方法です。

口コミは参考程度に留めて実際の契約条件で判断する

口コミは雰囲気をつかむ材料としては役立ちますが、最終判断を左右するほど強く信じる必要はありません。ファクタリングは、利用者の状況(売掛先、金額、申込タイミング)で条件が変動しやすく、他人の体験がそのまま自分に当てはまるとは限らないからです。

最後は、提示された見積書や契約条件の中身を見て判断する。これが一番ブレません。

悪徳業者を避けるために甘い断定表現を鵜呑みにしない

「審査なしで必ず通る」「手数料が絶対に最安」みたいな断定が強いところは、まず疑ってください。ファクタリングは仕組み上、売掛先の審査が必須ですし、条件も案件ごとに変わります。

過度に甘いことだけ言う会社ほど、後から高い手数料や不利な契約を突きつけてくるリスクがあるので、冷静に条件を確認する姿勢が大切です。

給与ファクタリングは危険性が高いので絶対に利用しない

事業者向けファクタリング(売掛債権の買取)と違い、給与ファクタリングは「給料日前の手取りを前借りさせる」ような仕組みで、実態はヤミ金融に近いサービスです。手数料という名目で法外な負担を取られたり、返済が遅れた途端に強引な取り立てに移行するなど、被害が多発してきました。金融庁も注意喚起しており、給与の買取をうたう無登録業者による高金利・違法取り立てのリスクを明確にしています。

さらに近年、最高裁の判断では給与ファクタリングのスキームを「貸付」に該当するとし、貸金業登録なしで行う給与ファクタリングは貸金業法・出資法違反になり得ることがはっきりしました。つまり、利用者側も違法なヤミ金取引に巻き込まれる可能性が高い領域だと理解してください。

それぞれ順に解説します。

給与ファクタリングと事業ファクタリングの決定的な違い

一番の違いは「買い取る債権の性質」と「取引の実態」です。

事業ファクタリングは、企業や個人事業主が持つ売掛金(請求書)をファクタリング会社が買い取り、支払期日前に資金化するもの。取引の中心は「売掛先の信用力」で、正しく行われれば借入ではありません。

給与ファクタリングは、労働者の賃金債権を“買い取る体裁”をとりつつ、実際は給料日後に高額な手数料込みで支払わせる仕組みです。最高裁は、この構造を「債権譲渡ではなく実質的な貸付」とみなし、無登録営業を違法と判断しました。

要するに、同じ「ファクタリング」という言葉でも、給与ファクタリングは資金調達の手段ではなく、違法な高金利貸付に近い別物です。

給与ファクタリングは資金調達ではなく違法性・被害リスクあり

給与ファクタリングは、形式上は「給料の前売り」でも、実態は金銭の立替えに対して利息相当の対価を取る“貸付”と評価されます。最高裁判決で違法性の判断が確定したことで、無登録業者の給与ファクタリングはヤミ金と同じ土俵に置かれました。

利用者側のリスクも重いです。年利換算で数百〜千数百%級の負担を課される例、支払いが遅れた際の恫喝・勤務先への連絡など、典型的なヤミ金被害が指摘されています。金融庁の注意喚起は、まさにこの構図を前提にしています。

危険な業者の典型パターンと見分け方を解説

危険な業者には、勧誘や説明のしかたに共通した特徴があります。たとえば「審査なし」「必ず現金化できる」「即日で誰でもOK」といった断定的な言葉を前面に出してくるケースです。そもそも、まともな金融取引で誰でも必ずOKという条件は成立しません。借り手の状況や返済原資にかかわらず通る仕組みをうたう時点で、取引の実態が健全ではない可能性を疑うべきです。

また、手数料の説明があいまいで、実質的な年率や総負担がどの程度になるのかを明確に示さない業者も要注意です。表面上は「手数料◯%」と低く見せながら、給料日に高額な上乗せ分を支払わせ、年利に換算すると極端な負担になるような設計を隠していることがあります。

さらに、返済が少しでも遅れた場合の対応が異常に強い、あるいは勤務先への連絡をほのめかすような業者は典型的に危険です。これはヤミ金と同じ取り立て構造で、実際に公的機関も違法な取り立て被害が起きている点を繰り返し警告しています。こうした兆候が少しでも見えたら、取引に進む前に距離を置くのが安全です。

ファクタリングと他の資金調達の違いを理解して比較

ファクタリングは「売掛金というすでに発生している入金予定を前倒しで現金化する手段」で、借入とは性質が違います。ここを押さえると、銀行融資やビジネスローン、手形割引と比べたときのメリット・限界がはっきりします。

銀行融資やビジネスローンは“返す義務のある資金”を調達するので、審査は自社の財務や信用が中心になります。一方でファクタリングは、審査の主役が「売掛先の信用力」と「取引の実在性」で、赤字や創業直後でも売掛債権の内容次第で通る余地があリます。

また、コストの考え方も違います。融資・ローンは金利(年率)で費用が見えますが、ファクタリングは手数料(数%)で提示されるため、期間が短いほど“実質コストは高く見えやすい”という特徴があります。だからこそ、短期の資金ショートを安全に乗り切るための「つなぎ」として使う位置づけが基本になります。

以下はファクタリングと他の資金調達の違いを比較した表です。

| 資金調達手段 | コストの目安(数字) | 入金/資金化スピード | 審査・手続きの特徴 | 向いている場面 |

|---|---|---|---|---|

| ファクタリング(2社間) | 手数料 8〜18%前後 | 最短即日〜2日 | 売掛先の信用が主。取引先に通知なしだがコストは高め | とにかく早く現金化したい/取引先に知られたくない |

| ファクタリング(3社間) | 手数料 2〜9%前後 | 2〜7日程度 | 取引先の承諾/通知が必要。手数料は抑えやすいが時間がかかる | 手数料を抑えたい/通知OKで時間に余裕がある |

| 銀行融資(プロパー/制度融資含む) | 年利 1〜4%前後(月あたり0.08〜0.33%程度) | 2週間〜1.5ヶ月 | 決算・事業計画・面談が必要。最も低コストだが時間と審査負荷あり | 中長期の運転資金/急ぎでない資金需要 |

| ビジネスローン(ノンバンク系中心) | 年利 6〜18%前後(月0.5〜1.5%) | 最短即日〜1週間 | 融資より審査は早いが金利高め。信用情報も見られる | 銀行より早く借りたい/短期のつなぎ資金 |

| 手形割引 | 割引料 年利 1.5〜5%前後+事務手数料 | 2〜10日程度 | 手形を買い取って早期資金化。手形文化の取引でのみ使える | 手形入金までの資金ギャップを埋めたい |

| 請求書カード払い | 手数料 2〜4%前後 | 取引先への支払いは即日〜数日/自社の支払いは最大60日先 | 支払いを先延ばしする仕組み。審査ほぼなし・書類少なめ | 「支払い期日が先に来る」タイプの資金繰り改善/小口のつなぎ |

それぞれ特徴や役割があり、自分に合った資金調達方法を選択することが重要です。ファクタリングと他の資金調達の違いやファクタリングが向くケースや向かないケースは以下のとおりです。

それぞれ順に解説します。

銀行融資・ビジネスローン・手形割引との違い

銀行融資は、低金利でまとまった資金を長期で借りられるのが最大の強みです。設備投資や運転資金を“腰を据えて整える”局面で向きますが、審査に時間がかかりやすく、決算や事業計画の整合性も強く見られます。通れば最もコスト効率がいい一方、「来月の支払いが危ない」という短期ピンチへの即効性は弱めです。

ビジネスローンは銀行融資よりスピード重視の設計で、書類や面談の負担が小さいぶん、金利(実質年率)は高めになりやすい類型です。資金需要が急ぎでも、ある程度の返済余力が立つ場合の短期〜中期の選択肢、という距離感が現実的です。

手形割引は、約束手形という支払手段を割り引いて現金化するものなので、構造としてはファクタリングに近い面があります。ただし手形は利用減少が進んでいて、そもそも手形取引のある業種・企業に限られること、そして手形不渡りのリスクや信用慣行の影響を受けやすい点が違いです。ファクタリングは請求書ベースで幅広く使えるぶん、より一般化した売掛金の前倒し手段として機能しています。

支払いを後ろ倒せる請求書カード払いも比較して検討

もうひとつ、最近は「請求書カード払い」も実務上よく比較対象になります。これは請求書の支払いをカード決済に置き換えて、実際の引き落としまでのカード猶予でキャッシュアウトを後ろ倒しする仕組みです。売掛金を前倒しで“入金側”から整えるファクタリングに対して、請求書カード払いは“支払い側”を延ばす発想です。手数料は概ね2〜4%台が多く、サービスによっては最短即日で利用できるものもあり、売掛先の審査が重い場合の代替策として並行検討されます。

もちろん万能ではなく、カード枠の範囲内に限られること、支払い先がカード決済を受け付けなくてもサービス側が立替えてくれる形式ゆえに手数料が発生することは理解しておくべきポイントです。それでも「支払い期日だけ乗り切れれば回る」という局面では、ファクタリングより軽い打ち手になるケースもあります。

ファクタリングが向くケース・向かないケース

ファクタリングが一番ハマるのは、売上自体は立っているのに入金サイトが長く、短期の資金繰りだけが苦しい状況です。たとえば「大型案件の入金が来月だが、今月末に外注費と給与が出る」「支払いが集中するタイミングだけ先に現金が必要」というような、期間が限定されたギャップを埋める用途です。借入枠や信用情報を増やさずに現金化できる点も、こういう場面で効きます。

逆に向かないのは、そもそも売掛金が不足している、赤字体質で慢性的に資金が回っていない、あるいは中長期の構造的な資金不足を抱えているケースです。ファクタリングは未来の入金を前借りする性質なので、長期で繰り返すと手数料負担が重くなり、資金繰りの体力を削る方向に働きやすいです。こういう局面は、銀行融資や制度融資、資本性の資金などで土台から整えたほうが安全です。

要するに、ファクタリングは「短期の資金ギャップを、売掛金の信用を使って埋める手段」です。融資・ローン・手形割引・請求書カード払いと並べてみると、どの状況でどれを使うべきかがクリアになるはずです。

おすすめのファクタリング会社に関するよくある質問

ここまで読んで「だいたいの選び方は分かったけど、実際に申し込むとなると細かい不安が残る」という人も多いはずです。ファクタリングは仕組み自体はシンプルでも、手数料の考え方や必要書類、売掛先の条件など、判断ポイントが意外と多い資金調達です。

この章では、初めての人がつまずきやすい点、誤解されやすい点を中心に、よくある質問をまとめて整理しました。気になるところだけ拾い読みしても理解がつながるようにしているので、申し込み前の最終確認として活用してください。

ファクタリング業者の償還請求権とは何ですか?

償還請求権(リコース)とは、売掛先が支払不能になったときに、ファクタリング会社が利用者へ「買い取った代金を返してほしい」と請求できる権利のことです。

償還請求権が「ある契約」だと、万一売掛先が倒産した場合、結局その損失を利用者が背負うことになります。形式はファクタリングでも、実質は“売掛金を担保にした融資”に近くなりやすい点がデメリットです。

逆に「償還請求権なし(ノンリコース)」なら、売掛先の未回収リスクはファクタリング会社側が負うので、利用者は資金調達後の返済義務を負いません。安全性やリスク管理の観点では、ノンリコースが基本の選択肢になります。

ファクタリングの掛け目とは何でしょうか?

掛け目とは、売掛金の額面に対して実際に買い取ってもらえる割合(買取率)のことです。

たとえば売掛金100万円で掛け目80%なら、買取のベースは80万円になり、ここから手数料が差し引かれて入金額が決まります。

掛け目は、売掛先の信用力・請求書の確度・支払期日までの長さなど、回収リスクの見立てによって上下します。手数料とは別の概念なので、「掛け目(買取率)」と「手数料(コスト)」を分けて確認するのがポイントです。

請求書のみでファクタリングを利用できますか?

通帳なしでもファクタリングは利用できますか?

通帳がない状態での利用はハードルが上がります。理由は単純で、通帳は「その売掛金が本当に入金されている取引か」を確認する最重要証拠だからです。

ただし、ネット銀行の明細データや会計ソフトの入出金履歴など、同じ役割を果たせる代替資料がそろえば審査に進める場合もあります。通帳が出せない事情があるなら、早い段階で代替書類の可否を相談したほうがスムーズです。

売掛先が個人事業主でもファクタリングできますか?

可能な場合もありますが、一般的に審査は厳しくなりやすいです。個人事業主は法人より信用情報や財務データが取りにくく、支払い能力の判断が難しいためです。

業者によっては「売掛先は法人限定」と明確に線引きしているところもあります。売掛先が個人の場合は、対応可否を最初に確認し、対応できる会社に絞って比較するのが近道になります。

個人事業主・フリーランスでも利用しやすい会社は?

個人でも利用しやすい会社には共通点があります。まず、買取下限が低く少額でも扱ってくれること。次に、オンライン完結で面談や郵送の手間が少ないこと。最後に、売掛先条件が柔軟で、事業規模が小さくても審査してくれることです。

逆に、買取最低額が高い会社や、売掛先が大企業・法人限定の会社は、個人だと選びにくくなります。この記事の「個人向けの会社」セクションは、そうした条件に合うところを先に絞っているので、そこから選ぶのが安全です。

近年では個人事業主やフリーランス専用のファクタリングサービスを運営している会社も多く、公式サイトでわかりやすくアピールしています。不安ならそのようなサービスを利用するのがおすすめです。具体的にはペイトナー、ラボル、FREENANCEなどが挙げられます。

土日祝でも即日入金は可能ですか?

可能な会社はあります。ただし「土日祝対応」と「土日祝に着金する」は別物なので注意してください。土日でも審査だけ進めて、振込は翌営業日という会社もあります。

本当に土日祝に着金させたいなら、土日祝の審査・契約に対応しているか、当日振込の締め時間がいつか、対応している銀行(モアタイム対応など)を確認する必要があります。条件がそろって初めて土日祝の即日入金が成立します。

AI審査をうたうサービスは本当に即日になりやすい?

AI審査を導入している会社は、申し込み内容や過去の取引データを機械で整理・評価する分、見積もりまでの初動が早くなりやすいのは確かです。人の目だけで一件ずつ確認するより、審査の入口が高速化されるので、スピード面ではプラスに働きます。

ただし、AI審査といっても全部が自動で完結するサービスばかりではありません。実際は、AIで一次評価をしたあとに、人が取引実態や書類の整合性を確認する運用を組み合わせているケースも多いと考えられます。なので、AI=即日確定というより、「即日化しやすい土台がある」くらいの捉え方が現実的です。

最終的な入金スピードは、AIの有無よりも、提出書類が揃っているか、申し込みが締め時間に間に合うか、売掛先の信用確認がスムーズか、といった要素で決まります。AIはあくまで加速要因のひとつで、即日を保証する仕組みではない点は押さえておくと安心です。